近日,通过证监会公告,我们发现了一家低调的游戏厂商正在悄悄登陆美国资本市场。

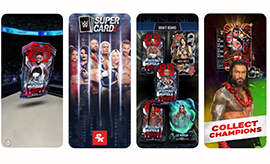

11月22日,中国证监会公告称,家游控股已通过证监会境外上市备案,拿到备案通知书。

根据备案通知书,家游控股(Gamehaus Holdings Inc.)拟通过境内运营实体重庆灏瀚网络科技有限公司提交境外发行上市备案,与境外特殊目的并购公司Golden Star Acquisition Corporation(简称“Golden Star”)合并实现在美国纳斯达克证券交易所上市。

天眼查资料显示,家游控股(Gamehaus Holdings Inc.)旗下有两家全资子公司,分别为重庆灏瀚网络科技有限公司(简称重庆灏瀚网络,对外品牌“Gamehaus”)与上海狂热网络科技有限公司(简称狂热网络,对外品牌“Avid.ly”)。

其中,重庆灏瀚网络成立于2021年3月。目前,公司的注册资本为1618万美元(约1.17亿元人民币),法定代表人为鄢玲,对外投资了北京灏游网络技术有限公司、重庆繁枫剑网络科技有限公司。

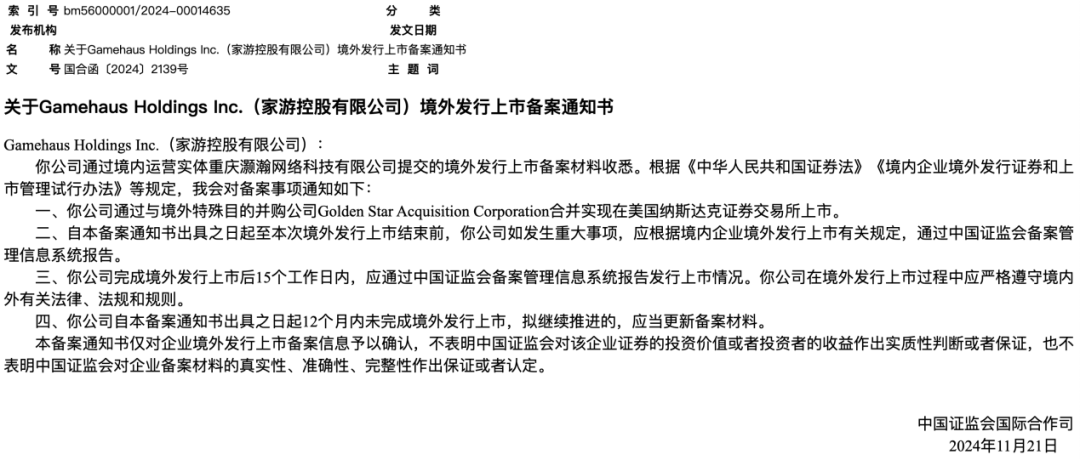

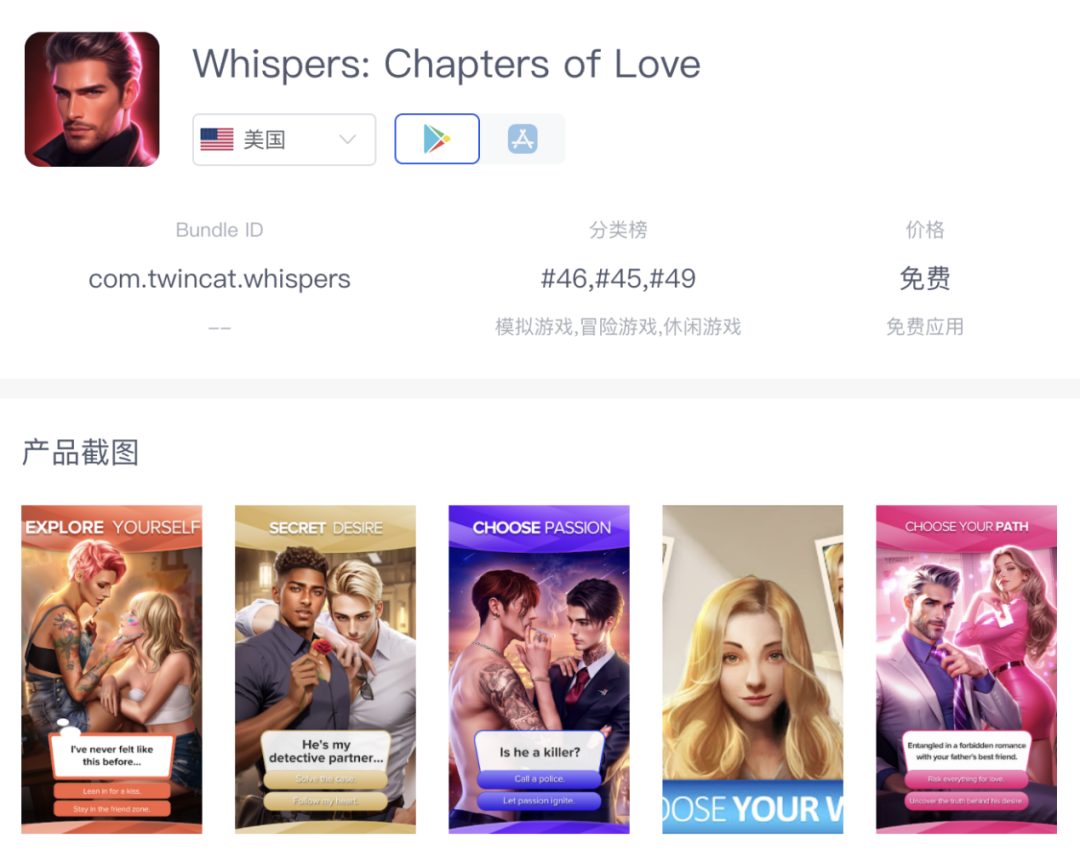

官网资料显示,重庆灏瀚网络是一家专注于中型开发者投资与孵化的游戏发行平台,旗下发行的重点游戏包括《Match Tile Scenery》《Whispers》《Bingo Journey》《Double Rich Slots》《Grand Cash Slots》《Bingo Island 2024 Club Bingo》等。

从发行的游戏类型来看,重庆灏瀚网络的产品囊括了卡牌游戏、女性向游戏、互动小说、模拟经营类游戏和社交休闲游戏等多个品类。据官方透露,公司累计发行游戏数量超过200款,累计获取用户超过2亿。

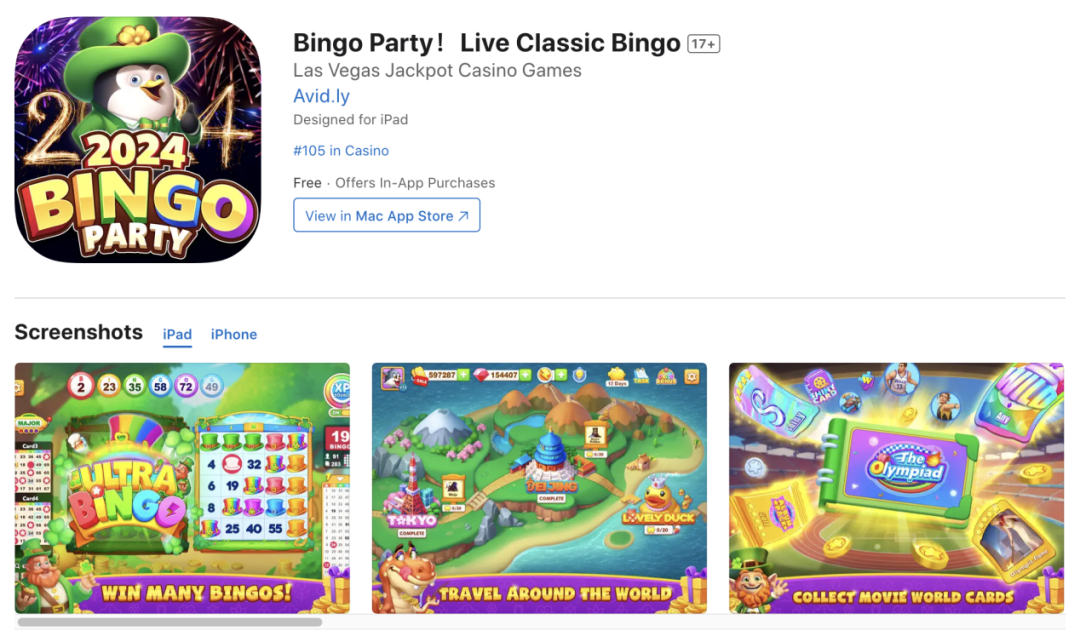

狂热网络则成立于2016年,是一家专注于休闲、博彩类游戏的全球化发行公司,曾推出《Bingo Party》《Tasty Treats》《Royal Jackpot》《猪来了》《怪物X联盟2》《Jump Ball.io》等多款游戏。

其中,《Bingo Party》获得过亿月流水,美国地区Bingo品类畅销 Top 3;《Jump Ball.io》凭借AR+io创新玩法,获 App Store 全球200多个国家和地区页面推荐。

依托于上述两家游戏全资子公司,家游控股(Gamehaus)成功收购和投资约20家游戏公司,并计划通过“借壳”在美国纳斯达克挂牌上市。

而其“壳”公司Golden Star于2023年5月在纳斯达克挂牌交易,募集资金为6000万美元(约4.34亿元人民币),由Linjun Guo实际控制。

截至2024年11月22日,Golden Star的股价报收11.22美元/股,总市值约为5087.17万美元(约3.68亿元人民币)。根据此前公告,这两家公司合并完成后新成立控股公司Gamehaus Holdings,合并后的新公司价值5亿美元(约36.23亿元人民币)。

如今,随着中国证监会境外上市备案的通过,该公司上市之日或已不远。今年上半年全球手游市场回暖,整体收入同比增长了4.7%,尽管下载量有所下滑,但收入增长表明存量玩家的应用内变现能力增强。在这一背景下,国内游戏公司选择在美国上市或许可以获得更多的资本和市场份额。